Starker Euro kostet Performance – Mandantenbrief 09/17

Die Börsenentwicklung in den ersten 8 Monaten 2017 war erstaunlich robust. Trotz aller negativen Verheißungen vom Jahresanfang hat spätestens Medienstar Macron die Eurokrise weggeblasen. Logischerweise konnte er an den wirklichen Fakten der hochverschuldeten südeuropäischen Länder nichts ändern – aber im kollektiven Gefühl der Anleger hat sich einiges verbessert. Wer ein sehr breit diversifiziertes Weltportfolio für die Altersvorsorge aufgestellt hat, schaut trotzdem etwas betrübt drein: Die Börsenentwicklung kommt nur dünn im eigenen Depot an. Was sind die Gründe?

Die Strategie war sehr erfolgreich

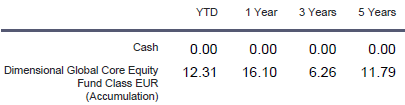

Viele Sachwerte, genauer auf Stücke lautende Aktien, also Unternehmensanteile an den wesentlichen börsennotierten Unternehmen der Welt, haben sich sehr positiv entwickelt – auch in 2017. Die Hintergründe möchten wir exemplarisch an dem sehr breit aufgestellten Einzelfonds Dimensional Global Core (rund 7.000 Einzelwerte) demonstrieren. Sowohl dessen Euro also auch USD Tranche haben sich gleich entwickelt. In 2017 konnte bisher eine Performance von über 12% erreicht werden. Die Strategie stimmt also.

Jederzeitige Verkäuflichkeit wird zum Problem

Bei Immobilien, Lebensversicherungen oder Kunstgegenständen denkt man gar nicht ernsthaft daran, eine präzise Bewertung auf Tages-, Stunden- oder gar Sekundenbasis zu erhalten, auf deren Grundlage man verkaufen könnte. Bei börsennotierten Papieren ist das ganz anders: Anleger möchten jederzeit exakt wissen, wie der aktuelle Wert der Investition ist. Nicht die richtige Strategie (hier Fondsperformance) wird gewürdigt, sondern der aktuelle Verkaufswert. So als würde jederzeit der Verkauf überlegt werden. Für langfristig denkende Anleger ein völlig unwichtiger, theoretischer Wert. Und da kommt dann die Währung ins Spiel. In Euro lebende Menschen verlangen den exakten Gegenwert in Euro und kommen zu falschen Schlussfolgerungen:

Aus Sachwerten werden „Geldwerte“

Die Sachwerte in dem beschriebenen Fonds waren sehr erfolgreich. Das Bedürfnis jederzeit verkaufen zu können, wandelt diese Papiere theoretisch zu Geld auf dem Konto. Nun kommen die Währungsrelationen, beispielsweise USD/Euro hinzu. Der Euro ist in 2017 per Ende Juli um 11% stärker gegenüber dem USD geworden. Innerhalb des Dimensional-Beispielfonds notiert der weit überwiegende Teil der Einzelpapiere in USD, insofern hat dies für Euro-Anleger auf Basis der Umrechnung in die Euro Lebensrealität zu währungsbereinigt schlechten Ergebnissen geführt.

Für einen USD-Anleger:

Für einen Euro-Anleger:

Währungsrelation unter langfristigen Aspekten

YTD zeigt die vorübergehend unterschiedlichen Wahrnehmungen, bzw. die währungsbereinigte Performance in der Jahresbetrachtung 2017. Diese rührt aber nicht aus der Fondswährung (bei ungehedgden Werten), sondern der Lebenswährung des Anlegers. Die außerordentliche Stärke des Konzeptes ist in der Spalte „5 Years“ zu erkennen, die eine souveräne zweistellige Performance p.a. für Euro und USD-Anleger ausweist. Eine Absicherung gegen Währungsschwankungen lohnt sich folglich nur bedingt, da diese Absicherung primär Kosten verursachen. Auf lange Sicht spart man sich diese Kosten und akzeptiert die Volatilität der Währung. Das Nullsummenspiel der Währungen wird an nachfolgender Grafik deutlich. Die richtige Strategie und die Kostenvermeidung sind vielmehr entscheidend.

Wechselkursabsicherungen

Der Fachbegriff lautet „hedging“. Wie im realen Leben auch, kosten derartige Versicherungen Geld. Sofern Sie sich weiter informieren wollen, fordern Sie gerne weitere Grafiken und Erklärungen über den Infokasten oder direkt unter office@finanzberatung-frommholz.de an.

Sie haben Fragen zu dem Thema? Zusätzliche Informationen für den vertieft interessierten Leser anfordern!

Fazit

Die richtige, dauerhaft und breit ausgelegte Strategie ist viel wichtiger als kurzfristige Irritationen. Bleiben Sie gelassen und langfristig ausgerichtet. Sie werden belohnt. Sicherlich auch eines Tages mit einem Umkehren des Euro/USD-Trends.

Statt nur einer Meinung ein qualifiziertes Urteil?

Jetzt unverbindlich anfragen!

Welche Strategien sich für hohe Ansprüche empfehlen: Mehr über Ihre Möglichkeiten erfahren!