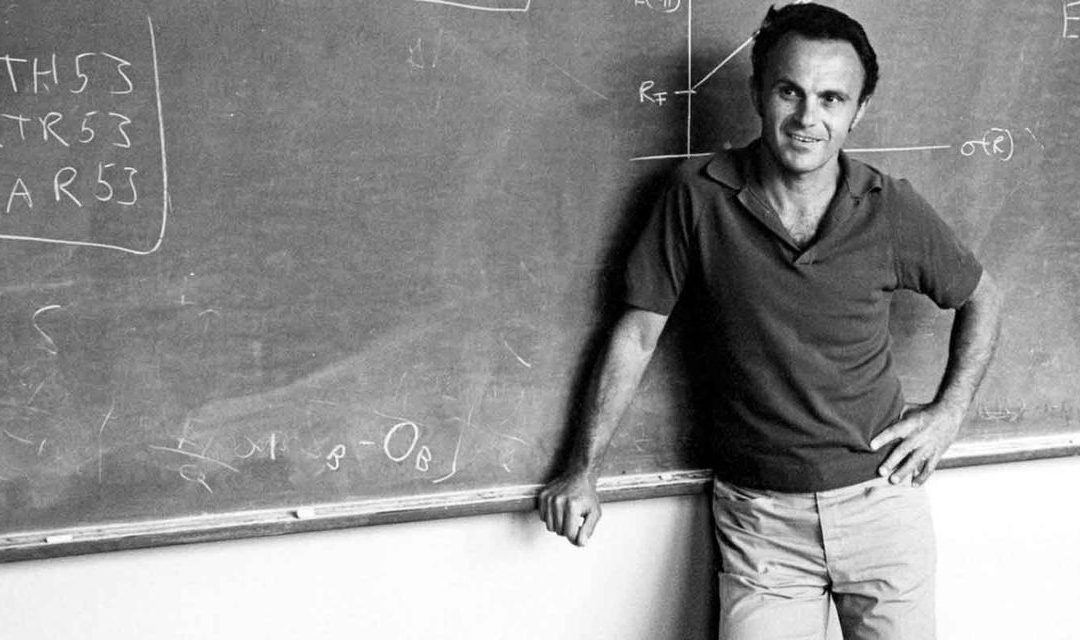

Kaum eine Aussage hat die wissenschaftliche Diskussion im Bereich der Finanztheorie so geprägt, wie die sogenannte Effizienzmarkt-Hypothese des amerikanischen Ökonomen und Nobelpreisträgers Eugene Fama. Effiziente Märkte sorgen danach dafür, dass es langfristig keine Vorteile durch Informationsvorsprünge geben kann.

Eugene Fama: Keine Gewinne durch Informationsvorteile

Eugene Fama hat seine These vor allem mit Blick auf die Finanzmärkte formuliert.

Sie haben Fragen zu dem Thema? Sprechen Sie uns an!

Tatsächlich kommen sie der Vorstellung dessen, was effiziente Märkte bedeuten, recht nahe. Informationen werden hier in Sekundenschnelle verarbeitet, der Marktzugang ist kaum begrenzt, Transaktionen sind fast jederzeit und rund um den Globus möglich.

Unter solchen Rahmenbedingungen ist es nach Überzeugung von Fama auf Dauer nicht möglich, besser zu sein als der Markt. Da sich in den Kursen bereits alle vorhandenen Informationen niederschlagen, kann mit scheinbar besseren oder mehr Informationen kein zusätzlicher Gewinn erzielt werden. Denn auch sie fließen sofort wieder in die Kursbildung ein. Am Markt ist daher letztlich nur die Rendite erreichbar, die einen angemessenen Ausgleich für den Kapitaleinsatz und die Risikoübernahme darstellt.

Passives Investieren am erfolgreichsten

Die Konsequenzen für das Anlageverhalten sind gravierend. Folgt man dem US-Ökonomen, sind Aktienprognosen, Chart-Analysen und andere Strategien letztlich sinnlos und sogar suboptimal, weil sie zusätzlichen Aufwand, aber keinen zusätzlichen Ertrag bedeuten. Anleger, die breit streuen und prognosefrei in den Markt als Ganzes investieren, sind mindestens genauso erfolgreich und können sich dabei aufs passives Investieren beschränken.

Seit der Formulierung der Effizienzmarkt-Hypothese versuchen Ökonomen – je nach Standpunkt – ihre Gültigkeit empirisch nachzuweisen oder zu widerlegen. Ein Versuch, bei dem bisher keine Seite einen durchschlagenden Erfolg hatte. Es wird daher weiter über effiziente Märkte gestritten werden.

Begründung für ETF

Nichtsdestotrotz hat Eugene Fama einer neuen Anlageform ihr theoretisches Fundament geliefert. ETF – Exchange Traded Funds – setzen den Gedanken der Effizienzmarkt-Hypothese praktisch um.

Sie folgen ganz der Gedankenwelt von Fama, indem sie sich darauf beschränken, einen Marktindex abzubilden und auf aktives Anlagemanagement zu verzichten.

Statt nur einer Meinung ein qualifiziertes Urteil?

Jetzt unverbindlich anfragen!

Welche Strategien sich für hohe Ansprüche empfehlen: Mehr über Ihre Möglichkeiten erfahren!